INTRODUCCIÓN

En julio del pasado año Uruguay asumió el compromiso de adecuarse a los estándares de la UE en materia de fiscalidad internacional y tenía como principal objetivo trabajar en lo relativo al principio de la fuente y su aplicación para las rentas pasivas.

El presente Proyecto de Ley, que es sometido a la consulta pública para recibir modificaciones hasta el 15 de agosto del presente, si bien plantea cambios relativos al principio de la fuente o territorialidad en materia de impuesto a la renta, sigue velando por este principio uruguayo y solo plantea modificaciones para casos puntuales para compañías que pasaremos a explicar a continuación. El presente proyecto contiene cambios en las rentas que son consideradas de fuente uruguaya, agregando 2 nuevas hipótesis, e introduce una cláusula antiabuso con relación a esas ellas.

Es importante aclarar que los comentarios detallados a continuación están condicionados a que el proyecto sea aprobado, dejando en claro que hoy en día no existe ningún cambio normativo.

RENTAS QUE SUFRIRÍAN MODIFICACIONES

- Rentas derivadas de derecho de propiedad intelectual

La primera hipótesis que se agrega apunta a las rentas derivadas del derecho de propiedad intelectual. El proyecto establece que se considerarán rentas de fuente uruguaya “[…Las rentas derivadas de derechos de propiedad intelectual obtenidas por una entidad integrante de un Grupo Multinacional relativos a patentes o software registrado, enajenados o utilizados económicamente fuera del territorio nacional, en la parte que no corresponda a ingresos calificados…]”

En función de lo anterior, será importante entender que se entiende por “integrante de un Grupo Multinacional” e “ingresos calificados”.

Integrantes de un Grupo Multinacional

Actualmente se considera que un Grupo Multinacional comprende un conjunto de dos o más entidades vinculadas, residentes en diferentes jurisdicciones; así como también a la casa matriz y sus establecimientos permanentes.

Mantiene en parte este concepto de Grupo Multinacional, pero modifica lo que se entiende por vinculación de las entidades que lo comprenden.

Actualmente, la vinculación queda configurada cuando:

- Dos o más entidades estén sujetas, de manera directa o indirecta, a la dirección o control de las mismas personas físicas o jurídicas, o;

- Las personas físicas o jurídicas mencionadas tengan poder de decisión para orientar o definir la o las actividades de las entidades.

Propone modificar este concepto de vinculación, y establecer que la vinculación quedará configurada cuando la entidad:

- a) Esté incluida en los estados contables consolidados del grupo a efectos de su presentación de conformidad con los principios de contabilidad generalmente aplicados en la jurisdicción de la entidad controlante final del grupo, o debiera incluirse en ellos si las participaciones patrimoniales en dicha entidad se negociaran en un mercado público de valores.

- b) Que configurándose las hipótesis de inclusión establecidas en el literal precedente, se encuentre excluida de los estados contables consolidados del grupo únicamente por motivos de tamaño o relevancia.

Ingresos calificados

Para analizar si es de aplicación la nueva hipótesis de renta de fuente uruguaya es necesario determinar que ingresos se consideran no calificados, siendo estos los que serán de fuente uruguaya bajo la normativa propuesta quedando en última instancia gravados por el Impuesto a la Renta de Actividades Económicas.

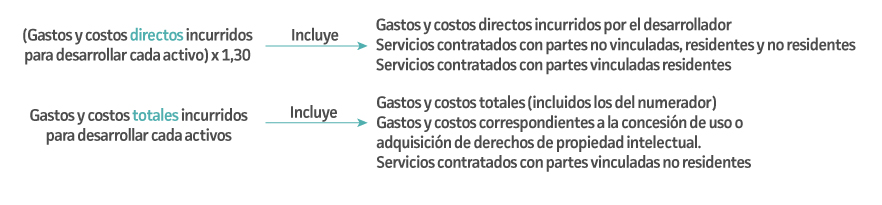

Define cuáles ingresos serán calificados como al monto que resulte de aplicar a los ingresos provenientes de la explotación de derechos de propiedad intelectual relativos a patentes o software registrado, el siguiente cociente:

Por lo tanto, el ingreso será calificado cuando:

En conclusión, esta primera hipótesis apunta a gravar aquellas rentas de empresas pertenecientes a grupos multinacionales que no cumplan con el criterio de ingreso calificado.

- Rentas pasivas

La segunda hipótesis de renta de fuente uruguaya que agrega el proyecto de Ley recae sobre las rentas pasivas que provengan de bienes o derechos situados fuera de Uruguay en tanto sean obtenidas por una entidad integrante de un Grupo Multinacional considerada no calificada.

Primero, es importante aclarar que, al igual que en el caso de las rentas provenientes de derechos de propiedad intelectual, esta hipótesis aplica únicamente a entidades integrantes de grupos multinacionales.

Por lo tanto, los dos conceptos claves a determinar son que rentas pasivas están comprendidas, y cuando una entidad integrante de un Grupo Multinacional se considera no calificada.

Rentas pasivas comprendidas

Las rentas pasivas que consideran dentro de esta nueva hipótesis de fuente uruguaya son:

- Rendimientos de capital inmobiliario;

- Dividendos;

- Intereses;

- Regalías, no incluidas en el numeral anterior; dentro las cuales serán consideradas las rentas en dinero o en especie provenientes de depósitos, préstamos y en general de toda colocación de capital o de crédito de cualquier naturaleza, no incluidas en los literales b. y c.

- Otros rendimientos de capital mobiliario, los cuales

- Incrementos patrimoniales derivados de transmisiones patrimoniales originadas en cualquier negocio jurídico que importe título hábil para trasmitir el dominio y sus desmembramientos, de los activos que generan los rendimientos precedentes.

Entidad no calificada

Introduce el concepto de entidad calificada, entendiéndose como calificada si la entidad tiene una adecuada sustancia económica durante el ejercicio fiscal.

El concepto de sustancia económica es un concepto que puede resultar complejo de definir, ya que puede variar entidad a entidad dependiendo de numerosos factores.

Incluye que para analizar si una entidad posee sustancia económica, se debe determinar si cada activo generador de las rentas pasivas mencionadas anteriormente, la entiende:

- Emplea recursos humanos acordes en número, calificación y remuneración para administrar los activos de inversión, y cuenta con instalaciones adecuadas para el desarrollo de esta actividad en territorio nacional;

- Toma las decisiones estratégicas necesarias, y soporta los riesgos en territorio nacional;

- Incurre en los gastos y costos adecuados con relación a la adquisición, tenencia o enajenación, según el caso.

Posteriormente, el proyecto hace 2 aclaraciones a estos requisitos:

Para los literales a y b, se entenderá que la entidad posee sustancia económica aún cuando esas actividades sean desarrolladas por terceros contratados.

Importante aclarar que los cambios previstos prevén que sean entidades calificadas aun cuando las actividades de los literales a y b sean desarrolladas por terceros contratados y se menciona expresamente que los requisitos de los literales b y c no son de aplicación para las sociedades cuyo objeto principal sea la tenencia de participaciones patrimoniales en otras entidades (Sociedades Holding y Sociedades tenedoras de inmuebles).

CLÁUSULA ANTIABUSO

Otra de las novedades que dispone el decreto es la introducción de una cláusula antiabuso a los efectos de las nuevas hipótesis de rentas de fuente uruguaya planteadas. En consecuencia, se introduce una cláusula antiabuso que permite a la Administración Tributaria desconocer las formas, cuando existan mecanismos cuyo objetivo principal sea el de obtener una ventaja tributaria, y no existan razones comerciales que reflejen la realidad económica de la entidad. Esto permitiría a la Administración, por ejemplo, a recalificar ingresos o la calidad de “calificada” de una entidad quedando sujetas las rentas a gravamen en Uruguay.

CONCLUSIONES

Se concluye que Uruguay mantiene el criterio de la fuente como criterio para la liquidación de renta empresarial. Pese a lo anterior, se pretende introducir 2 nuevas hipótesis de rentas que calificarían como de fuente uruguaya. Estas hipótesis, aplican únicamente a entidades integrantes de un Grupo Multinacional. De la mano con esto, vemos la necesidad de determinar para una mayor seguridad jurídica para el contribuyente cuáles van a ser los parámetros o indicadores que se mencionan para cumplir con la sustancia económica prevista, puntos que servirán como guía, pero entendemos que podrán ser objetados por el contribuyente con la justificación debida.

Por último, se introduce una cláusula antiabuso tendiente a brindar herramientas a la Administración para que prevalezcan la realidad económica sobre las formas adoptadas. Uruguay hoy ya prevé situaciones en su art. 6 del Código Tributario por lo que seguramente, de cara al marco normativo definitivo, este punto del borrador puede surgir modificaciones para limitar la discrecionalidad del fisco.